Iedereen tussen 18 en 65 jaar (in de toekomst mogelijk 66 jaar) kan pensioensparen. We lichten elke situatie even toe.

Hoe kan ik pensioensparen als loontrekkende?

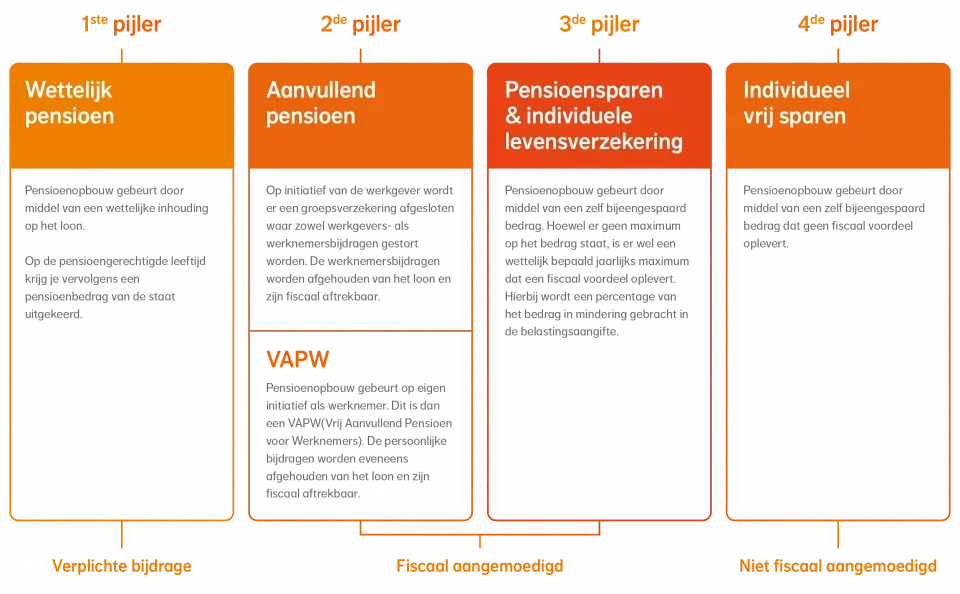

Elke loontrekkende heeft recht op zijn wettelijk pensioen, maar dat is niet altijd om over naar huis te schrijven … Vandaar dat het interessant is om op eigen initiatief te starten met pensioensparen via een bank of verzekeringsmaatschappij.

Als je geluk hebt, dan kan je ook pensioensparen via je werkgever aan de hand van een groepsverzekering (tweede pensioenpijler). In dat geval legt de werkgever elke maand een kleine som opzij die op lange termijn een heel interessant bedrag kan vormen. Informeer je zeker ook voldoende over de verschillende mogelijkheden als je van werkgever verandert!

Hoe kan ik pensioensparen als zelfstandige?

Ben je zelfstandig? Dan weet je wellicht dat je wettelijk pensioen bijzonder laag ligt. Daarom heb je er alle belang bij om het heft in eigen handen te nemen en op eigen initiatief je pensioen op te bouwen via een pensioenspaarverzekering of levensverzekering.

Net zoals een loontrekkende kan je je pensioen ook verder opbouwen via je beroepsactiviteit (tweede pensioenpijler). Afhankelijk van je statuut kan het interessant zijn om te kiezen voor één van de volgende opties:

- Ben je een zelfstandige zonder vennootschap?

- Dan is de meest interessante formule het Vrij Aanvullend Pensioen voor Zelfstandigen, kortweg VAPZ. Deze optie levert je namelijk het grootst mogelijke fiscale voordeel op!

- Je kan er ook voor kiezen om premies te storten in een contract Pensioenovereenkomst voor Zelfstandigen, kortweg POZ. Hier kan je mikken op een hoger rendement!

- Het is zinvol om na te gaan of je best een VAPZ, een POZ of beide afsluit.

- Ben je een zelfstandige met vennootschap? Dan sluit je best de Individuele Pensioentoezegging of IPT af. Dat is een soort groepsverzekering, maar dan voor één persoon. Het is fiscaal interessanter dan een loonsverhoging of een dividend, omdat de onderneming de premies kan inbrengen als kost!

Hoe kan ik pensioensparen na 60 jaar?

Je kan nog beginnen pensioensparen tussen je 60ste en 65ste levensjaar (en in de toekomst mogelijk tot je 66ste), maar er zitten wel enkele addertjes onder het gras ... Zoals we al aankaartten, moet een pensioenspaarcontract minstens tien jaar lopen. Als je pas intekent op je 61ste, dan loopt het contract (en de eindbelasting) dus tot je 71ste. Verder is het ook minder fiscaal voordelig, want je kan maar tot en met je 64ste (in de toekomst mogelijk 65ste) fiscaal voordelige premies storten.

Wat met pensioensparen bij vervroegd pensioen? Je kan met pensioen gaan vóór de wettelijke pensioenleeftijd als je voldoet aan de vereiste leeftijd en loopbaanduur:

Leeftijd waarop je met vervroegd pensioen kan gaan | Vereiste duur van je loopbaan |

60 jaar | 44 jaar |

61 of 62 jaar | 43 jaar |

63, 64 of 65 jaar | 42 jaar |

Op de website van Federale Pensioendienst vind je een compleet overzicht van welke periodes meetellen voor de loopbaanduur!

Als je de kaap van 60 jaar hebt bereikt, kan je dus met vervroegd pensioen gaan. Dat wil zeggen dat je eindbelasting van 8% op dat moment wordt afgetrokken (als je reeds aan pensioensparen deed). Bij alle premies na de heffing van die belasting boek je dus nog steeds fiscaal voordeel (tot je 64ste, mogelijk in de toekomst uitgebreid tot je 65ste), terwijl het nieuw bijeengespaarde kapitaal niet meer belastbaar zal zijn. Een win-winsituatie dus!

Het artikel ‘Is pensioensparen nog interessant als je met vervroegd pensioen bent?’ uit De Tijd nuanceert dit wel: “Het fiscaal voordeel is dus zeker een reden om te blijven storten na je vervroegd pensioen, maar er zit wel een addertje onder het gras. Om een belastingvermindering te genieten, moet je belastingen betalen. Als je geen of weinig inkomsten hebt, en dus geen belastingen betaalt, dan heb je geen recht op een belastingvermindering voor pensioensparen.”