Votre pension légale vous suffira-t-elle ?

La réponse est simple : non.

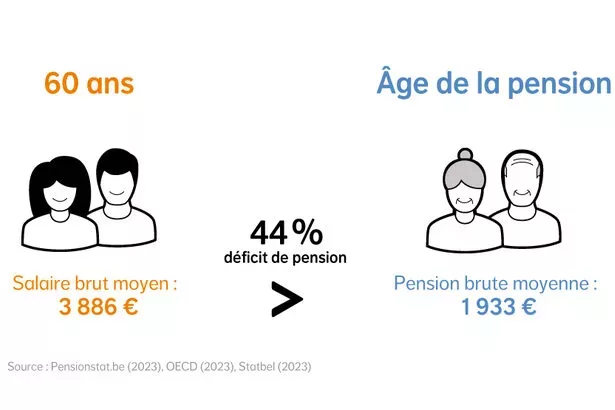

Du moins, pour la plupart des Belges. Car la pension que vous recevez de l’État est (nettement) inférieure à votre dernier salaire et ne suffira pas pour maintenir votre niveau de vie. Pensez donc à vous constituer une pension complémentaire. De quoi combler le fossé et préserver votre confort futur.

Chez NN, nous sommes convaincus que chacun est unique. Et que chacun prépare ses vieux jours à sa manière. Comment vous assurer de profiter de la vie comme vous le souhaitez, à l’avenir ?

Posez-vous 3 questions

<small>1. Quand puis-je prendre ma pension ?</small>

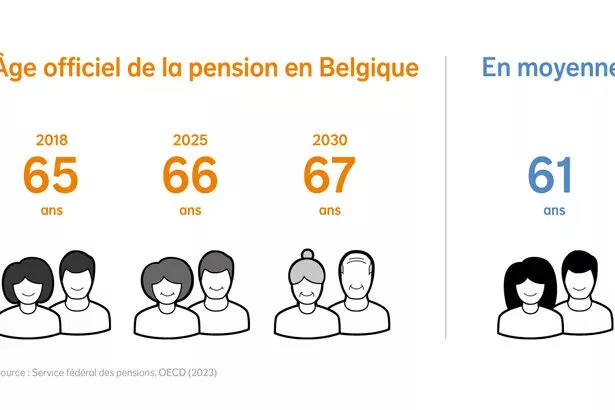

L’âge légal de la pension est de 65 ans en Belgique. Une carrière complète dure 45 ans. Peu de gens travaillent toutefois si longtemps. En pratique, l’âge moyen du départ à la retraite dans notre pays est de 61 ans.

<small>2. Quel sera le montant de ma pension légale ?</small>

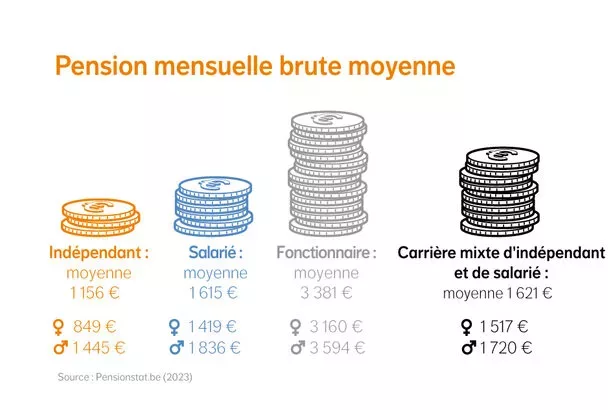

Chaque Belge qui travaille a droit à une pension légale. Le montant de votre pension dépend de votre statut, de votre carrière et de votre salaire. Il diffère donc fortement d’une personne à l’autre. Une pension minimale garantie est toutefois fixée lorsque vous effectuez une carrière complète. Vu que la plupart d’entre nous ne travaillent pas 45 années complètes, la pension moyenne effective est donc généralement inférieure à la pension minimale.

<small>3. De combien aurai-je besoin pour ma pension ?</small>

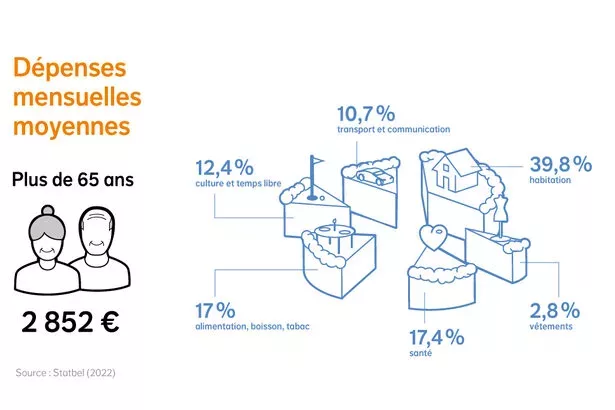

Le Belge vivra en moyenne encore 23 ans après avoir pris sa retraite. Votre départ à la retraite rime heureusement avec une baisse d’environ 10 % des dépenses du ménage. Un pensionné isolé dépense ainsi environ 1 733 € par mois, tandis qu’un couple pensionné dépense 2 599 €. Vos revenus diminuent toutefois de bien plus que 10 %. La pension légale ne représente même pas la moitié du dernier salaire de la plupart des Belges.

Calculez ce dont vous avez besoin en plus de votre pension légale

Calculez vous-même le montant dont vous aurez besoin pour vous assurer de vieux jours sereins. Vos données personnelles ne seront pas conservées.

Calculez votre pension

Prenez contact avec un courtier de NN pour obtenir de plus amples informations ou prendre rendez-vous. Il examinera avec vous comment optimiser votre pension.

Solutions de pension : voici les possibilités

Je suis un particulier

Vous avez le choix parmi plusieurs formules pour combler l’écart entre votre dernier salaire et votre pension.

- Avec avantage fiscal

- Sans prêt hypothécaire

- En plus de votre avantage fiscal

Je suis indépendant

Les avantages fiscaux et financiers exacts dont vous bénéficiez pour votre pension complémentaire dépendent de votre situation.

- Formule de base

- En société

- Sans société

Je suis un particulier

Vous souhaitez une épargne-pension avec avantage fiscal ?

Vous pouvez investir en épargne-pension dès 40 euros par mois, avec un avantage fiscal de 30 %.

Vous n’avez plus ou pas de prêt hypothécaire ?

L’épargne à long terme est une solution intéressante pour vous d’un point de vue fiscal. Si vous n’avez pas de prêt hypothécaire, vous bénéficiez d’un avantage fiscal de 30 %.

Vous bénéficiez déjà de tous les avantages fiscaux et voulez épargner plus ?

Épargnez à votre rythme avec une assurance liée à des fonds de placement. Votre rendement potentiel est plus élevé et votre argent reste disponible.

Vous avez plus de 50 ans et vous êtes presque ou déjà pensionné ?

Vous pouvez facilement transformer le capital d'une assurance groupe, d'une PLCI, d'une épargne-pension, de votre épargne ou d’un héritage en un revenu régulier sous la forme d'une rente garantie à vie !

Investir en plus avec des garanties complémentaires ?

Investir avec une protection supplémentaire contre les conséquences financières en cas d’incapacité de travail et une assurance décès optionnelle.

Je suis indépendant

Le must pour tout indépendant

La Pension Libre Complémentaire pour Indépendants (PLCI) vous permet d’épargner un beau capital, tout en bénéficiant d’avantages fiscaux et sociaux jusqu’à 60 % de votre prime.

Vous êtes indépendant en société ?

L’engagement individuel de pension (EIP) vous permet d’épargner un montant fixe tous les mois par le biais de votre société. Une formule fiscalement plus intéressante qu’une augmentation de salaire ou un dividende ! Et vu que vous investissez de manière dynamique, vous maximisez vos chances de rendement supérieur.

Vous êtes indépendant sans société ?

La Convention de Pension pour Indépendants (CPTI) vous offre une réduction d’impôt de 30 % dans le cadre de votre épargne. Sans société, via l’impôt des personnes physiques. Et vu que vous investissez de manière dynamique, vous maximisez vos chances de rendement supérieur.

Assurance de groupe dirigeants d'entreprise

Avec Scala Executive vous vous constituez une belle pension complémentaire et vous protégez vos revenus. La solution idéale si votre entreprise compte plusieurs dirigeants indépendants.

Optimisez votre pension avec notre courtier

Votre courtier NN est à votre écoute. Comptez sur lui pour comprendre votre situation et trouver la solution qui vous convient. Avec lui, vous découvrirez comment financer votre pension de manière optimale.